📅 Datum des Artikels: 28. Juli 2024

📊 ETH Market Cap: $393.29 Milliarden

🕰️ 24Std Volumen: $10.2 Milliarden

💵 Aktueller Kurs: 3.269,14 USD

Liebe Community!

👨🏫 Was ist ein Spot-Ethereum/Ether-ETF?

Ein Spot-Ether-ETF ist eine Art von börsengehandeltem Fonds, der passiv den Preis von Ether (ETH) verfolgt, der Kryptowährung, die Liquidität für die Smart Contracts der Ethereum-Blockchain bereitstellt. Nach der Genehmigung durch die SEC, der US-Börsenaufsichtsbehörde, sind die Spot-ETFs am 23.07.2024 an den Markt gegangen und wurden damit investierbar. Investoren, die den Handel mit Ether aufgrund technischer Komplexität und regulatorischer Fragen vermieden haben, können nun die ETFs handeln.

Kurzer Einschub: Wir sprechen öfter von Ether, aber es geht doch um Ethereum? Ja, das ist auch richtig und sollte deshalb nochmal kurz klargestellt werden. Wir sind ja hier bei den Chartexperten.

Ethereum ist die Plattform oder das Netzwerk, das die Blockchain-Technologie nutzt, um dezentrale Anwendungen (DApps) und Smart Contracts auszuführen. Ether ist die native Kryptowährung der Ethereum-Plattform, sprich sie wird innerhalb des Ethereum-Netzwerkes für Transaktionen genutzt und der Ausführung von Smart Contracts. Eigentlich steht auch die Abkürzung ETH für Ether. Oft werden alle drei Bezeichnungen als Synonym verwendet, aber so habt ihr nochmal die eigentlich richtige Bezeichnung an der Hand.

🤼♂️ Spot- vs. Futures-ETH-ETFs

Der Hauptunterschied zwischen Spot- und futuresbasierten ETH-ETFs liegt in der Art und Weise, wie sie den Preis von Ether verfolgen. Im Gegensatz zu anderen Arten von Krypto-ETFs verwenden Spot-ETFs keine Derivate wie Futures, um den Preis von Ether zu verfolgen. Sie besitzen einfach den zugrunde liegenden Vermögenswert selbst. Potenziell ist er auch recht volatil, einfach aufgrund der bekannten Volatilität von Kryptowährungen. Er sollte jedoch geringere Gebühren aufweisen und den Preis von Ether langfristig auch genauer verfolgen.

Ein futuresbasierter ETF hingegen besitzt die Kryptowährung nicht direkt. Stattdessen verwendet er Futures-Kontrakte, um den Preis von Ether zu verfolgen. Ein Futures-Kontrakt ist eine Vereinbarung zum Kauf oder Verkauf eines Wertpapiers zu einem bestimmten Preis an einem vorher festgelegten zukünftigen Datum. Futures-basierte ETFs werden als weniger volatil angesehen als Spot-ETFs aufgrund der Funktionsweise von Futures-Kontrakten. Sie können jedoch Nachbildungsfehler und höhere Gebühren aufgrund der mit Futures-Kontrakten verbundenen Kosten haben.

💸 Die neuen Spot-ETH-ETFs

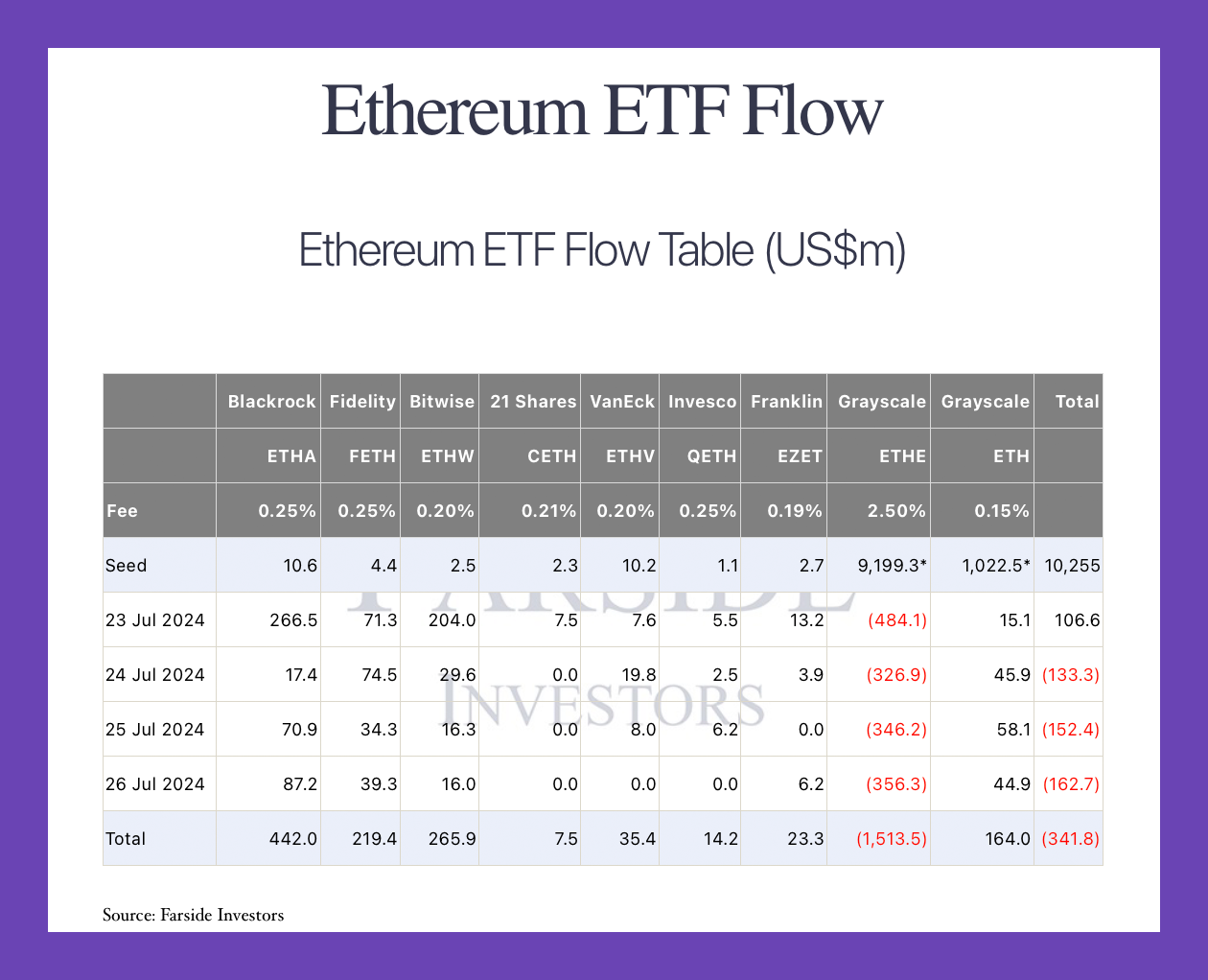

Hier sind die neuen Spot-ETH-ETFs einmal aufgeführt und in der Tabelle dadrunter sieht man die Nettobewegungen der ersten drei Handelstage.

ETHA | iShares Ethereum Trust

FETH | Fidelity Ethereum Fund

ETHW | Bitwise Ethereum ETF

CETH | 21Shares Core Ethereum ETF

ETHV | VanEck Ethereum ETF

QETH | Invesco Galaxy Ethereum ETF

EZET | Franklin Ethereum ETF

ETH | Grayscale Ethereum Mini Trust

In der Tabelle ist auch der Grayscale Ethereum Trust (ETHE) aufgeführt, der einiges durcheinanderbringt mit seinen enormen Abflüssen von über 1,5 Mrd $. Tatsächlich ist dieser noch kein Spot-ETF und existiert auch schon länger. Die Umwandlung ist aber geplant, denn Grayscale Investments hat nämlich bei der US-amerikanischen Securities and Exchange Commission (SEC) bereits einen Antrag dazu gestellt. Diese Veränderung ist insgesamt Teil einer breiteren Initiative von Grayscale, ihren Anlegern direkteren und effizienteren Zugang zu Ethereum zu bieten. Und natürlich sind evtl. Gelder bereits von dem Fonds in einen anderen Spot-ETF gefloßen, aber allein das die Nettobilanz mit 341,8 m $ negativ ist, zeigt das einige Gelder definitiv nicht reinvestiert wurden. Außerdem wird es auch noch genug Neuinvestitionen bei den Spot-ETFs gegeben haben, was den Outflow bei dem Grayscale Trust in einem noch schlechteren Licht rückt.

💰 Ist ein Spot-ETF eine gute Investition?

Das Investieren passiert so bequemer und ist damit auch für die breite Maße an Investoren oder Unternehmen interessant, da nun ein Handel regulierter abläuft als im Vergleich zum direkten Kauf über eine Kryptowährungsbörse. Somit werden Kryptowährungen nun vielleicht auch schneller und häufiger für die Diversifizierung eines traditionellen Anlageportfolios genutzt.

Die Kehrseite der Medaille sind natürlich die zusätzlichen Kosten eines ETFs im Vergleich zur Direktanlage und der Abhängigkeit an eine Fondsgesellschaft, bzw. auch an ein Finanzinstitut. Außerdem muss sich jeder Anleger auch über die Steueraspekte hinreichend informieren. Wie lange möchte ich die Position halten? Würde die Investition vielleicht ab einem Jahr Haltefrist bei einer anderen Anlageform mehr Sinn machen? Und anders herum gefragt, versteuere ich den Ertrag vielleicht lieber mit der Kapitalertragssteuer, da ich sowieso nur kurzfristig traden möchte? Sich selbst auch mit diesen Fragen auseinanderzusetzen und sie zu beantworten, gehört zu einer guten Anlagestrategie einfach dazu.

📜 Erfahrungen nach der Zulassung von BTC-Spot-ETFs

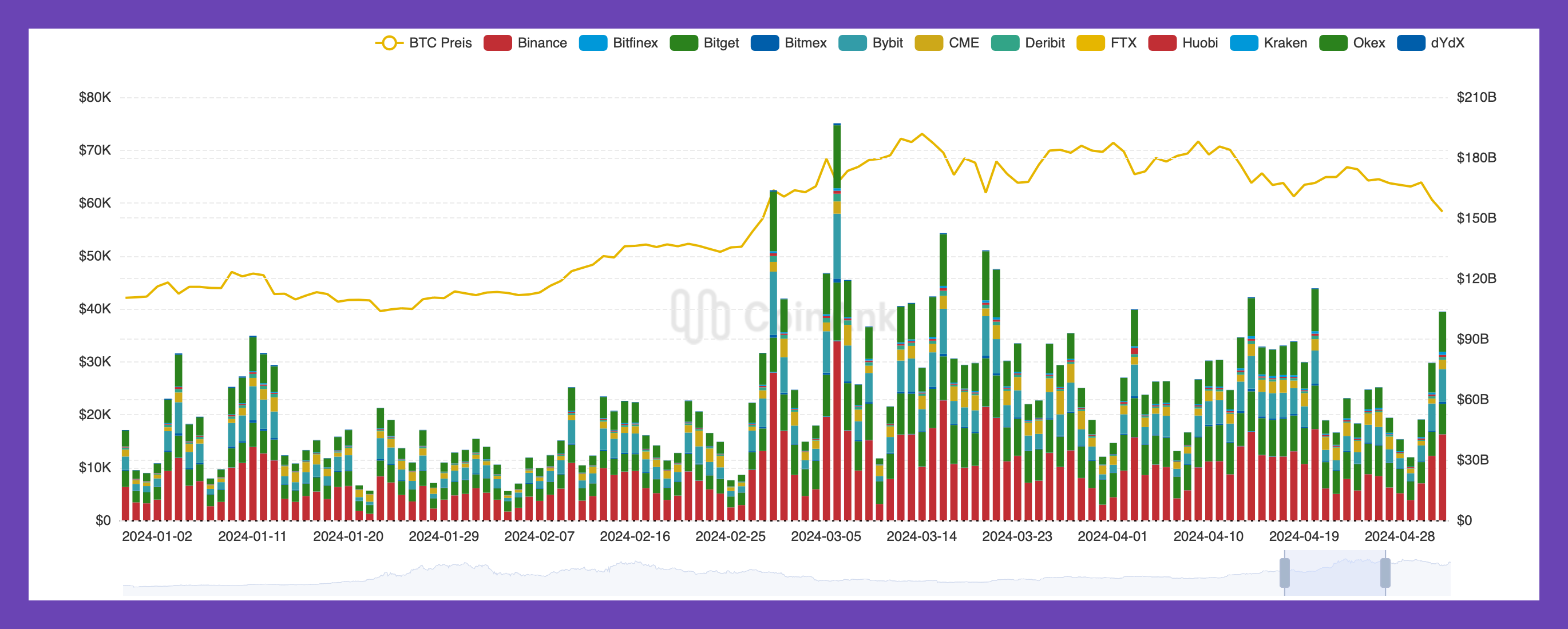

Seit der Einführung des ersten Bitcoin-Spot-ETFs haben sich verschiedene Erfahrungen und Trends abgezeichnet. Und zwar ist ein positiver Einfluss auf die Akzeptanz von Kryptowährungen im traditionellen Finanzsektor spürbar. Institutionelle Investoren und traditionelle Anleger, die zuvor aufgrund der technischen Komplexität und der regulatorischen Unsicherheit zögerten, haben nun einen leichteren Zugang zu Bitcoin.

Die Zulassung, bzw. genauer gesagt der Handelsstart hat zuerst zu einem kleinen Kursrutsch des Bitcoin-Preises geführt. Dies liegt wahrscheinlich daran, das sich Anleger vermutlich frühzeitig positioniert hatten und der Börsenstart dann zu einem typischen „Sell-the-News“-Ereignis wurde. Danach ist die Nachfrage und das Handelsvolumina aber wieder angestiegen und der Kurs war nach nur knapp zwei Monaten auf einem neuen Allzeithoch.

Trotz der Zulassung gibt es weiterhin regulatorische Unsicherheiten und potenzielle Änderungen in der Gesetzgebung, die die Zukunft von Bitcoin-ETFs beeinflussen könnten. Die Zulassung von Bitcoin-Spot-ETFs stellt aber bereits einen bedeutenden Schritt in der Integration von Kryptowährungen in den traditionellen Finanzsektor dar. Denn sie bieten eine bequeme und regulierte Möglichkeit, in Bitcoin zu investieren, haben jedoch auch ihre eigenen Risiken und Herausforderungen. Die Erfahrungen bisher zeigen, dass sie das Interesse an Bitcoin gesteigert und die Marktliquidität erhöht haben, aber auch die Volatilität und regulatorischen Unsicherheiten weiterhin eine Rolle spielen.

🔮 Welcher Spot-ETF startet als nächstes?

Diese Frage ist natürlich nicht leicht zu beantworten und letztendlich hat auch Niemand eine Glaskugel um in die Zukunft zu schauen. Aber als heißesten Kandidaten ist bei uns die Wahl auf Solana, sprich SOL gefallen. Unsere Entscheidung können wir auf mehrere Faktoren und Hinweise zurückführen.

Bereits im Januar 2024 haben traditionelle Investmentbanken bereits die Entwicklung des Solana-Ökosystems gelobt und unter anderem Franklin Templeton. Vor rund einem Monat gab es dann den ersten Antrag auf einen SOL-Spot-ETF und zwar durch den Vermögensverwalter VanEck. Die US-Wahlen spielen auch eine große Rolle bei der Zulassung weiterer ETFs, dein schnelleres Go wahrscheinlich bei den Republikanern unter Donald Trump realistischer wäre.

Außerdem ist Solana bekannt für seine hohe Transaktionsgeschwindigkeit und niedrigen Transaktionskosten. Die Solana-Architektur ermöglicht eine hohe Skalierbarkeit, was ein wesentlicher Faktor für Investoren ist, die nach Netzwerken mit potenziell großem Wachstum suchen. Dann ist die starke Marktposition nicht zu unterschätzen, da diese die Kryptowährung zu einem attraktiven Kandidaten für institutionelle Investoren und ETFs macht. Viele Analysten und Marktexperten haben Solana auch bereits als nächsten großen Kandidaten für einen Spot-ETF identifiziert, was das Interesse und die Nachfrage weiter anheizen könnte und evtl. zu einer Art selbsterfüllende Prophezeiung führen könnte.

Zusammengefasst bieten die technischen Vorteile, die starke Marktposition, die regulatorischen Überlegungen und die hohe Marktnachfrage eine solide Grundlage dafür, warum Solana als bevorzugter Kandidat für einen Spot-ETF vor anderen Coins in Betracht gezogen werden könnte.

🎇 Was ist eine Liquidation?

Nun gibt es einen harten Cut der Themen, wir verlieren den roten Faden aber nicht komplett und sind bald wieder bei Ethereum. 😉 Wir beginnen in diesem Abschnitt erstmal damit, was eine Liquidation im Kontext des Handels mit Bitcoin oder anderen Finanzinstrumenten bedeutet.

Wenn ein Trader eine Position mit „Hebelwirkung“ eingeht, bedeutet das, dass er sich Geld leiht, um mehr von einem Asset, in diesem Fall Ether, zu kaufen oder zu verkaufen, als er sich mit seinem eigenen Kapital leisten könnte. Dies erhöht sowohl das Gewinnpotential als auch gleichzeitig das Risiko eines Verlustes.

Wenn der Markt sich gegen die Position des Traders bewegt, kann der Verlust den Betrag übersteigen, den der Trader ursprünglich investiert hat. Um das so geliehene Geld zu schützen, fordern Handelsplattformen eine „Margin“ oder Sicherheitsleistung ein, sprich es muss mehr Geld zur Verfügung stehen, als zur Zeit aktiv investiert wurde. Fällt der Wert der Position unter einen bestimmten Schwellenwert, erfolgt eine automatisierte Liquidation des Trades. Die Plattform schließt also automatisch die Position, um sicherzustellen, dass sie ihr Geld zurückbekommt, auch wenn dies bedeutet, dass der Trader einen Totalverlust erleidet. 😵💫

📊 Was zeigt uns überhaupt die Liquidation Heatmap?

Diese hilft uns zu erkennen, wo und wann solche Liquidationen wahrscheinlich auftreten können. Sie zeigt also basierend auf bestehende Handelspositionen von Tradern an, bei welchen Preisniveaus große Mengen von möglichen Liquidationen gebündelt auftreten könnten.

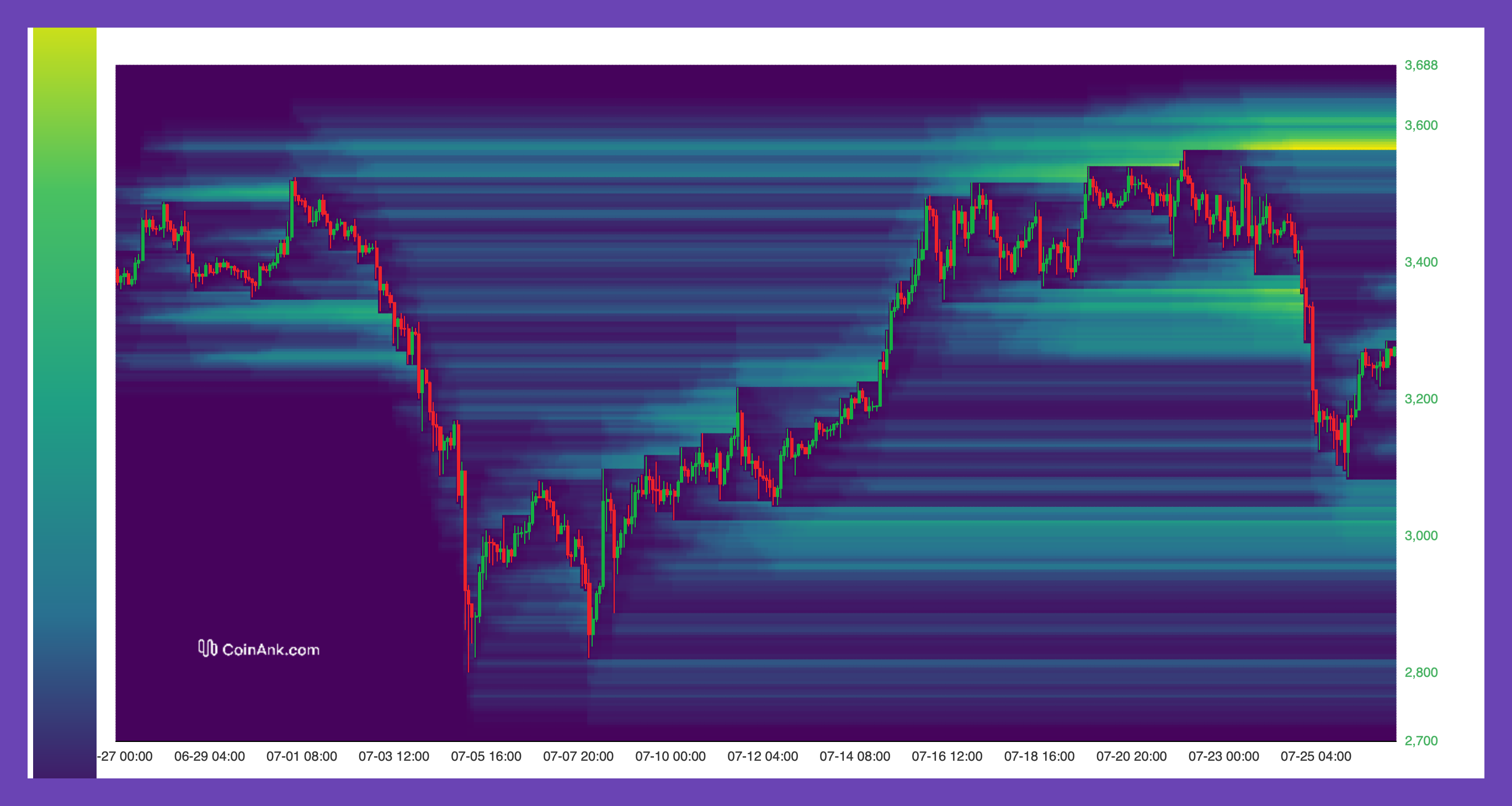

Wichtig zu wissen ist, dass es verschiedene Heatmaps gibt. Sprich welches Währungspaar schaut man sich an, welchen Anbieter, bzw. Handelsplattform wird getrackt und vor allem welchen Zeitraum berücksichtigt man. Wir schauen uns heute konkret die Heatmap von CoinAnk.com an und als Basiswert wird das Währungspaar ETH/USDT gewählt, das Ganze dann in einem 1-Monatszeitraum.

Auf der vertikalen Achse sieht man die verschiedenen Kursniveaus von Ether. Jeder Kurs entspricht einem Preis, bei dem Liquidationen ausgelöst werden könnten, wenn der Marktpreis diesen Punkt erreicht.

Die Farben auf der Heatmap variieren von Lila (wenige Liquidationen) bis Gelb (viele Liquidationen). Eine intensiv gelbe Färbung an einem bestimmten Preislevel bedeutet, dass bei diesem Preis viele Liquidationen ausgelöst würden, sollte der Ether-Preis dorthin fallen oder steigen.

Preise oberhalb des aktuellen Etherkurses bedeutet, es handelt sich um Short-Positionen, sprich Wetten auf fallende Preise, die dann bei diesem Kurs aufgelöst werden.

Und natürlich anders herum dasselbe, sprich Preise unterhalb des aktuellen Etherkurses, sind Long-Positionen, die beim Erreichen des Preislevels ebenfalls liquidiert werden würden.

👨🏽💻 Nutzung der Heatmap

Was kann man überhaupt aus diesen Informationen ableiten, bzw. kann man diese für sich nutzen?

Wie weit man diese eher fundamentalen Einflüsse für sein Trading berücksichtigen möchte oder nicht, muss natürlich jeder für sich selbst entscheiden. Aber viele Trader nutzen diese Heatmap, um gefährliche Preisbereiche zu identifizieren, in denen eine Welle von Liquidationen stattfinden könnte. Und dieses Wissen hilft dabei, die eigene Handelsstrategien anzupassen, um solche Risiken zu meiden oder auch um davon zu profitieren. 🧭

Entweder man sieht solche Konzentrationen potenzieller Liquidationsniveaus als Magnetzone, sprich dass der Preis sich in Richtung dieser Zonen bewegen wird oder als klassische Unterstützung- bzw. Widerstandszone. Denn wenn große Trader und “Wale” aufgrund der hohen möglichen Liquidation in diesen Regionen schnell Trades eingehen oder beenden, hätte es direkt zur Folge, dass sich der Preis jetzt umkehren könnte. 🐋

Das größte Volumen ist in diesem Fall bei 3.572 $ und würde zur Zeit allein hier ein Volumen von 849,73 Mio $ freisetzen.

Man erkennt durch die gelbe Färbung oberhalb des Kurses auch sehr gut, dass aktuell mehr Volumen bei einem steigendem Etherkurs freigesetzt werden würde, sprich das deutlich mehr Short-Positionen, also Wetten auf fallende Kurse, platziert wurden sind, so kann man die Marktstimmung auch versuchen direkt einzufangen. 🎣

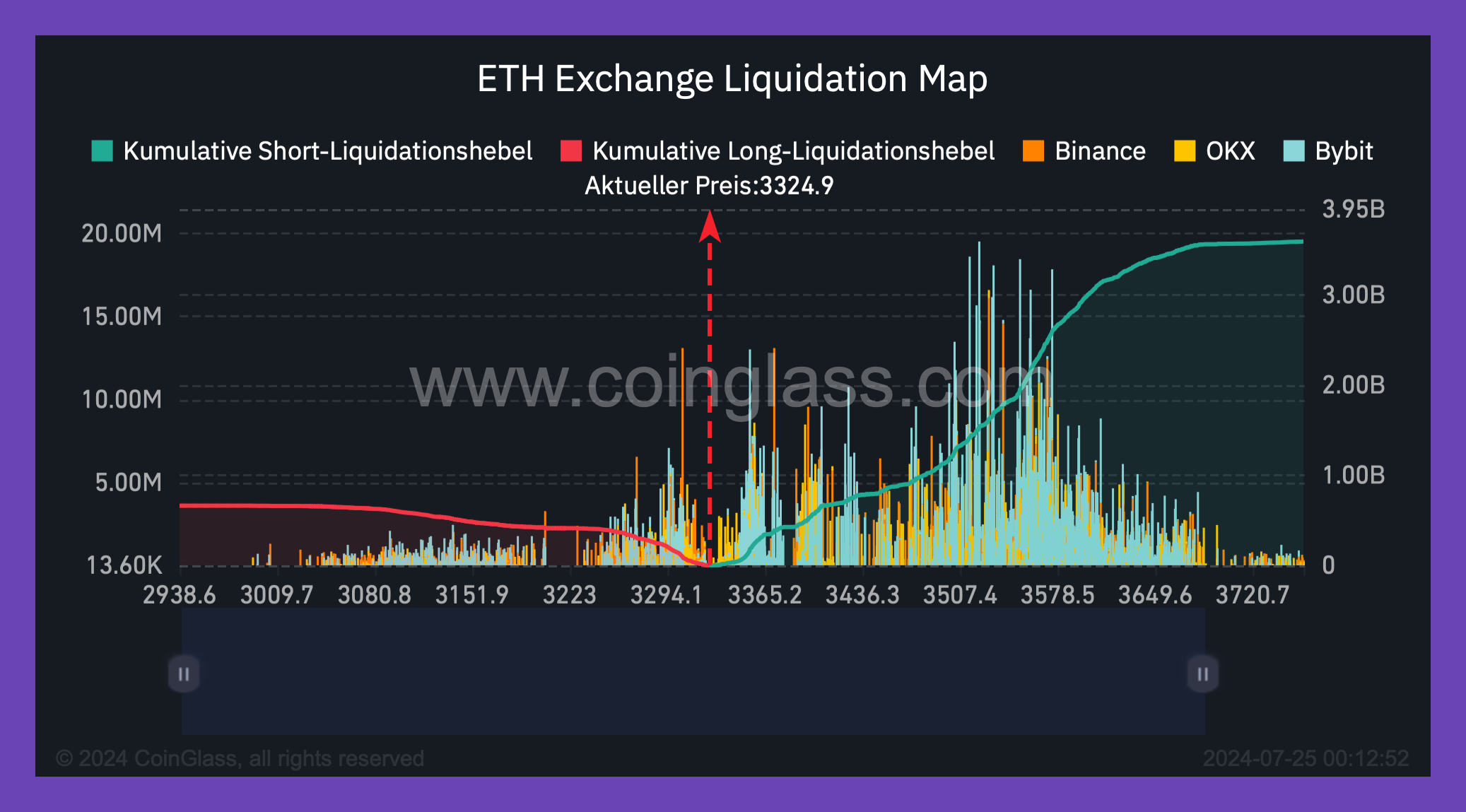

Es gibt auch noch andere Arten von Liquidation Maps und besonders eine möchten wir nicht unerwähnt lassen, Die Exchange Liquidation Map von coinglass.com zeigt auch wieder die unterschiedlichen Volumina pro Preisniveau an, aber zusätzlich zeigt die grüne und rote Linie direkt auf einen Blick das jeweils kumulierte Volumen an. Damit kann also direkt das Verhältnis der möglichen Short- und Longliquidationen verfolgt werden. In diesem Beispiel sieht man das der Markt deutlich auf fallende Kurse setzt und mehr Shortpositionen aufgebaut wurden. 1 Mrd $ zu fast 4 Mrd $ ist schon eine Ansage und nicht immer in diesem Umfang vorzufinden.

🔍 Unser Fazit

Die Zulassung der Spot-ETH-ETFs stellt einen bedeutenden Meilenstein für den Kryptowährungsmarkt dar und öffnet neue Möglichkeiten für Investoren. Diese ETFs bieten eine regulierte und bequeme Möglichkeit, in Ethereum zu investieren, ohne die technischen Hürden des direkten Kaufs und der Verwahrung überwinden zu müssen. Mit den Spot-ETFs können Anleger nun direkt am Preisanstieg von Ether partizipieren, was zu einer breiteren Marktakzeptanz und erhöhten Liquidität führen dürfte. Insgesamt repräsentiert die Einführung der Spot-ETH-ETFs also einen weiteren wichtigen Schritt hin zur Integration von Kryptowährungen in den traditionellen Finanzsektor. Die Kombination aus regulatorischer Klarheit und erweiterten Investitionsmöglichkeiten macht Ethereum aus unserer Sicht langfristig nur noch interessanter.

💡 Hinweis

⚠️ Dies ist keine Anlageberatung im Sinne des WpHG! Sämtliche Inhalte dienen einzig der Information und spiegeln ausschließlich unsere subjektive, persönliche Meinung wider. Leser sind ausdrücklich aufgefordert, sich zu den Inhalten eine eigene Meinung zu bilden und ggf. professionelle Beratung aufzusuchen.

🛡️ Insbesondere beim Handel mit Kryptowährungen ist ein umsichtiges Risiko- und Money-Management unerlässlich. Trotz der oft verlockenden Aussichten unserer Routen, sollte man nie die Möglichkeit eines gegenteiligen Ausgangs unserer Analysen außer Acht lassen. Profitables Trading und Investieren erfordert ein eigenes und vorher klar festgelegtes Regelwerk, frei von jeglichen emotionalen Handlungen und spontanen Ausreißern. Es ist zudem klug, pro Trade nicht mehr als 1% des Depotvolumens zu riskieren. Dies verhindert drastische Verluste und unterstützt einen nachhaltigen Kapitalaufbau. Anstatt auf den einen großen Gewinn zu hoffen, zielt eine solide Strategie auf kontinuierlichen Erfolg ab.

✍️ Kurzum: Plant bevor ihr handelt! Und denkt dran: Kein Trade, ohne Stopp! Es ist es entscheidend, zu wissen, wie viel Verlust ihr persönlich bereit seid zu tragen, bevor ihr in den Markt bzw. Trade einsteigt. Dies hilft euch, emotionale Entscheidungen zu vermeiden und nach einem klar definierten Plan zu handeln. Behaltet daher stets Euer Gesamtrisiko im Blick und managt Eure Trades mit Bedacht, um langfristig im “Spiel” zu bleiben.